副業である程度稼げるようになった人向けの記事になります。

サラリーマンは、費用の控除などなく、一番最初に税を引かれてしまいます。

それが税金の面では、法人と違って不利な点です。

副業でせっかく売り上げをあげても、税金をどっさり取られたらショックですよね。そこで、副業を利用して節税する方法をまとめていきます。動画はこちら

そもそも副業の税金対策とは何か

副業収入が上がった時の税金対策は、確定申告書を提出して終わりではなく、税務署職員のチェックが入った時に認められる方法でなければなりません。

その経費が本当に業務に関係があるものなのかを、確かめ、脱税と思われないような透明性が必要です。その上で、節税するための方法を解説していきます。

一部を妻の収入にして節税をする

妻に、作業を外注して、費用を支払う事で、妻の収入になり、自分の収入を減らすことができる。

<Aパターン>

年収500万円の夫が副収入として500万円→税率は33%の330万円

→世帯の手取りは、670万円

<Bパターン>

夫が収入500万円で、税率は20%で100万円、副収入500万円を妻の収入とすれば、同じく税率20%で税額は100万円。

→世帯としての手取りは、800万円。

なぜ税率が違うのかという、お金持ちからは税金を多くとろうという累進課税が適用されるため。

これが、累進課税の仕組みだ。所得税は、稼いだら罰金になり、多く稼ぐ人ほど多く取られる。二人とも500万円というそこそこの年収にしとけば、あんまり引かれないということだ。

副業を法人化して税金対策をする

さらに、妻の収入を法人の収入とすれば、税制で優遇されるため、さらなる節税が見込まれる。

もっといいのは、法人にすれば経費で落とせるものが沢山あるので、税金を取られずに済む。

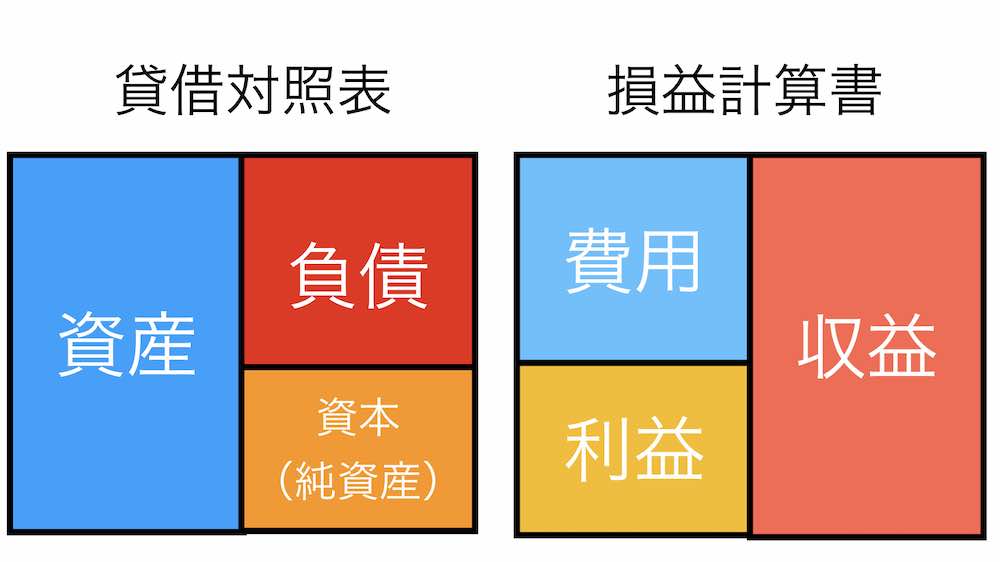

この図で説明すると、税金は、損益計算書の<利益>に対してかかってくる。つまり、利益が大きければ大きいほど、税金がかかる。

会社員の給料だと、給料が増えれば増えるほど、自動的に累進課税で多く税金がかかってしまう。しかし!法人にすれば、「経費」という魔法で、費用を大きくすれば、「利益」を小さくすることができて、かかる税金を減らすことができるんですね。

その「経費」が最強の節税効果です。どうせ使う物を、(家賃とかを)「先に引く」ことで、利益を縮小して、税金の絶対額を減らせるんですよね。

もはや赤字会社にすれば、消費税は普通に同じくかかりますが、資本金1000万円以下で従業員が50人以下の会社の場合、年額7万円しかかかりません。

だから、赤字掘るのも、戦略の一つなんですよね。

経費計上することで副業の税金対策をする

自分の税率に応じて税金が安くなるので、経費を使って利益を下げるという事で税金を減らすことができる。しかし、無駄に経費を重ねることはむしろ手元に残る金額を減らす事になるので、必要な経費かどうかの見極めは必要です。

車の購入費用を経費に充てる

車の購入費用、燃料費、修繕費(車検代)は、仕事で使う場合は経費になる場合があります。ただし、プライベートと兼用の場合は割合を出さなければいけません。

自宅の家賃を経費に充てる

副業が事業所得になると自信を持って言える状況でも、どこまで経費を認めて大丈夫なのかという問題もあります。

たとえば自宅を事務所兼住居で使っていたとしても100%経費にすることはできません。自動車を事業とプライベート両方で使っている場合も全額経費には無理があります。プライベートで使っている分と、実際に副業の仕事として使っている割合を出すことになります。

通信費も経費に充てる

携帯代や、インターネット代も、事業のための経費として計上される場合があります。それも、プライベートとの割合で出す事になります。

書籍、セミナー代

自己学習の為に、自分への投資だと思って支払っている費用は、必要経費になる場合がある。

使い過ぎると本末転倒な事になる

手残りが少なくなるので、節税のためと言い過ぎて、経費を無駄に使い過ぎたら、本末転倒。

あくまで、正当に経費として使えるものや、「有効な投資」に値する経費の計上をすることが大事ですね。

副業で「赤字」を作り損益通算する

サラリーマンの年収と合算する事で、以下の種類の所得の場合は、損益通算できる場合があります。

- 事業所得

- 不動産所得

- 譲渡所得

- 山林所得

ということは、雑所得で稼ぐアフィリエイトは、残念ながらこれに該当しません。しかし、事業化させて個人事業主になる事で、事業所得にできます。そこで赤字を掘る事で、サラリーマンの課税所得と、個人事業での、赤字を、合算して、プラマイゼロにすることが、「損益通算」の考え方です。

そもそも個人事業主の500万円の売り上げに対する税と、サラリーマンの500万円の給与の500万円では、全然違います。

上の図のように、同じ500万円でも、税金がかかる部分は変わってくるのです。

では、損益通算とは何か。下の図のように副業の個人事業主で、赤字を掘る事で、サラリーマンでの課税所得を減らす事ができます。

サラリーマンの課税所得から、副業での損失を引いて、課税所得を減らす事で、税金を減らせます。

副業の業務を外注して節税する

これも「必要な場合」は、外注することで結果として節税になるという話。

そもそも、外注するかどうかが迷うような仕事のときに、節税できるというメリットの1つとしてあげられるもの。節税を目的としてするのは、本末転倒な話。

なので、必要であった外注が、結果として、「ついでに節税にもなる」という認識が正しい。

まとめ

副業で節税できる方法を5つ紹介しました。

- 妻の収入にする

- 法人化する

- 経費計上する

- 赤字を作り損益通算する

- 必要なら作業を外注する

以上、僕がこれまで書籍を読んだり、セミナーに出席して学んだ事です。

ただし、あくまで節税のための「嘘はいけない」ので、ごまかしや、詐称せずに、使えるものは使う、という考えで節税対策していきたいですね。